薛濤:二十年水業縱深,貫穿生態未來

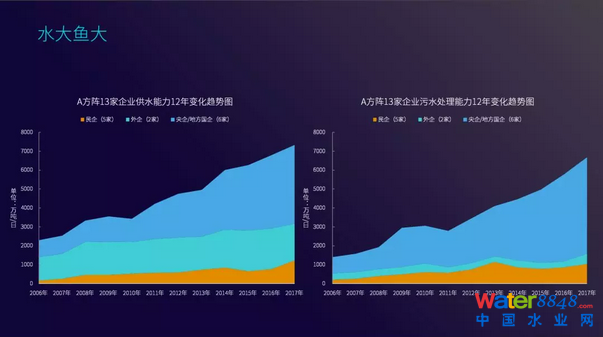

A方陣13家企業供水/污水能力變化

E20這些年一直在堅持做一件很有價值的事情,就是持續地統計A方陣中13家企業的供水和污水能力的變化情況。如果去掉 “帝都雙雄”(北控、首創),總體來看,民企和國企在供水和污水市場,基本上實力還是能相提并論的。(鏈接→ 楊光:北控水務生態理想與企業變革分享)尤其是A方陣中13家企業在污水處理能力中的份額分布,可以看出,民企的市場份額有所增加,但對比看來,國企份額的增長來得更加猛烈。

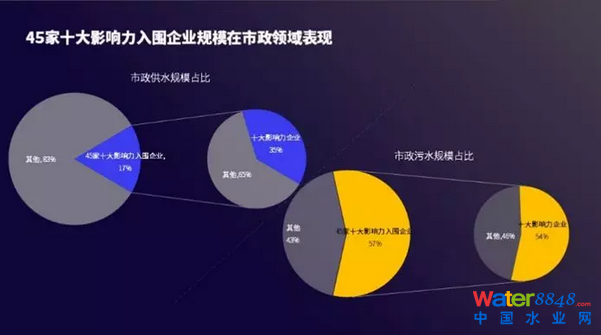

45家企業表現突出,馬太效應顯著

今年一共有近300家企業參與“2017年度(第十五屆)中國水業企業評選”活動,其中45家入圍十大影響力企業,從最后匯總的統計結果整理及分析來看,在污水領域馬太效應更加明顯。數據顯示, 45家十大影響力入圍企業占污水市場份額為57%,而十大影響力企業占比45家市場份額的54%。

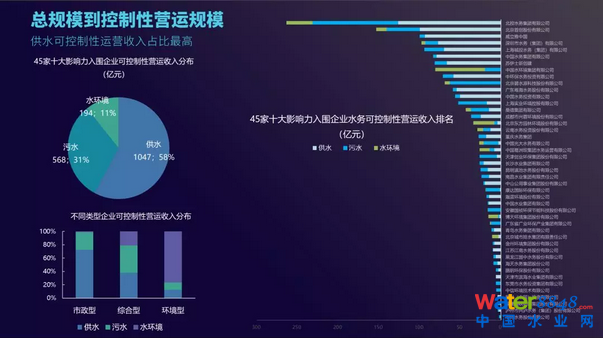

詳細看一下45家的業績規模比較(單位:億元),我們將水環境的運營收入進行了估算,并且用“可控制性營運收入”作為統一標尺進行合計評估。45家企業在供水可控制性營運收入占比高達58%,其次是污水31%,最后是水環境11%。根據營業收入中市政類、環境類所占比重程度分為:偏市政、偏環境和綜合性。對比發現,這三類企業的可控制性營運收入各有偏重,后文還會對這三類企業分析它們的資產負債表,找出這類企業在新的商業模式下受到的影響。右側圖是45家企業可控制性營運收入的總排名。通過分析每一家企業的可控制性營運收入來源(包括水環境、供水以及污水)可以得出,45家企業在業務擴張中不同領域的業務分配各有差異。

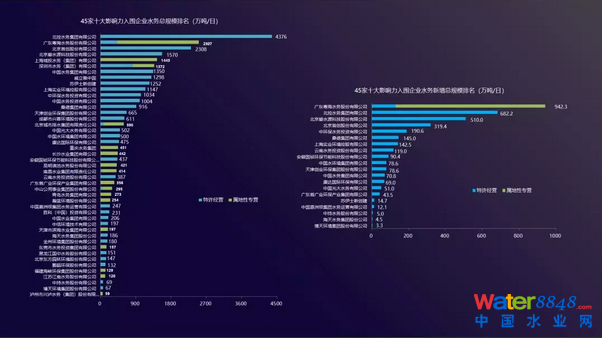

可以看到,水務總規模的排名中北控水務達到了4376萬噸/日。數據中我們還區分了特許經營項目類型和本地政府直接授予本地企業的屬地性專營項目,右側可以看到45家十大影響力入圍企業的新增總規模排名。

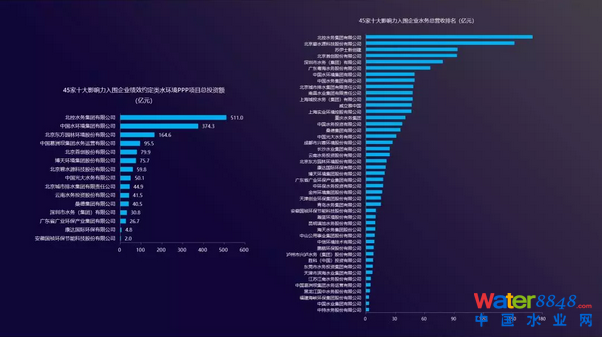

PPP1.0向2.0的升級中,帶來了工程導向的局面,但是PPP規范季的到來,將使水務領域再次逐步由重建設向重運營轉變,E20一直在強調在水環境PPP項目中對績效考核的重視,區分了一般的水景觀項目和帶有績效的黑臭水體治理、海綿城市項目。左側反映的是有績效約定的水環境PPP項目的排名情況,北控、中國水環境、東方園林葛洲壩排名靠前;右側以水務總營收進行排名,北控、碧水源、蘇伊士排名居前。

十大影響力企業排名

2018(第十六屆)水業戰略論壇公布的第十五屆“十大影響力企業”的最終評選結果,正式宣布:北控水務、北京首創、北京碧水源、蘇伊士新創建、中環保水務、博天環境、廣東粵海(鏈接→李文鋒:從梅州粵海水務發展看傳統水務企業變革)、桑德集團、中國光大水務、天津創業環保。恭喜以上十家企業榮登本屆年度水業十大影響力企業,請大家鼓掌對這十家企業表示祝賀。(鏈接:2017水業企業評選榜單揭曉及水務規模發布)

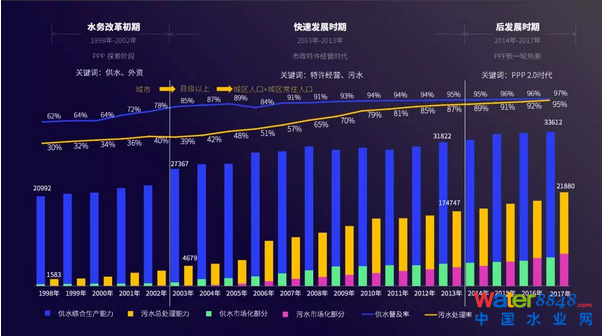

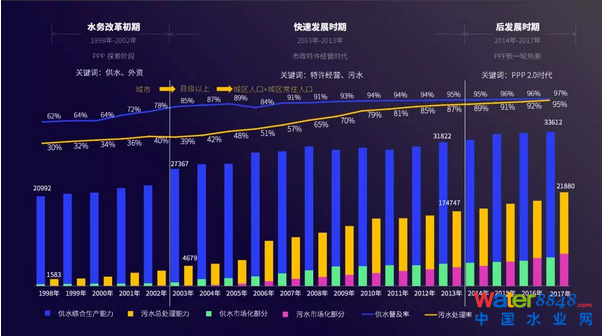

水務改革重要三階段

回顧水務改革二十年水大魚大的過程,我們把它分為三個階段,而且發現這三個階段跟PPP的三階段也基本相吻合。第一個階段(1998年到2002年),這個階段的關鍵詞是探索,這一時期更關注的是供水部分的市場化機會,當時市場也更青睞吸引外資,昨天王強有一篇文章將水務改革進行到底,在業內有很大影響;第二個階段(2003年到2013年),是以特許經營和污水為關鍵詞的快速發展期;第三階段(2014年到2017年),后發展階段也就是PPP 2.0時代,43號文打開了一個新的領域,但是前三年的發展也帶來了很多問題,規范之下未來方向仍需共同摸索。(鏈接:如何將水務改革進行到底?)

另外,可以看到,在第一階段供水得到大力發展,隨著城市到縣城整體范圍的逐漸擴大,供水市場化比例也逐漸開始增加,同時供水普及率依然隨著城市范圍的增加而不斷升高,直到后期城區的全面覆蓋;第二階段可以明顯看到,污水的增長量以及污水處理率在不斷地快速增長,這正是市場化在這中間起到了巨大的效果;第三階段,污水依然取得了很快的增長。紅色的部分是污水部分所貢獻的增量份額,還有一個很重要的數字,供水和污水中間一億噸的差額,也就是三億噸的供水和兩億噸的污水之間還有一億的差額,基于折污率的分析發現,這背后還有一部分潛在的增長空間。

水務改革初期。在1998年到2002年這個階段,是水務行業剛剛起步的階段,很多企業在其中嶄露頭角。對應我們之前關于水務領域的服務界面升級圖,可以看出,第一階段對應的是:設備、工程服務;第二階段對應投資運營服務;第三階段對應效果服務。結合企業端典型事件來看,在第一階段,相關資料顯示,最早的水務市場化行為是蘇伊士在1992年進行的中山市坦洲鎮建立中國第一家中外合資自來水公司的投資,也是當時招商引資的一個標志性項目(鏈接:→ 岳寶:蘇伊士在華治 “污”新布局)。1997年的時候,天津創業環保已經完成上市,當時主要還是以天津市的項目為主(鏈接→ 唐福生:天津創業環保在“十三五”期間的轉型探索之路)。威立雅1998年成都項目作為供水BOT項目,后來供水以股權的方式引資為主。(鏈接→ 回歸初心: 從成都六廠B廠與澳門自來水項目看中國水業改革)桑德在2000年的時候簽約了肖家河BOT污水處理廠(鏈接→ 桑德國際羅立洋:品質驅動——水業25年藍海探尋路經驗分享),跟這個項目同樣PK“誰是最早”的是金州在亦莊的BOT項目(鏈接→ 蔣超:三十年風雨兼程,金州參與中國環境發展與改革之路),中科成(當時還不屬于北控)2002年在西南簽約了第一個污水的BOT項目,首創在2002年收購了馬鞍山自來水股權。